Trong chuỗi các Điểm tin thường kỳ này, chúng tôi phân tích dòng chảy của nguồn vốn, những ngành đang thu hút sự chú ý của nhà đầu tư, và các yếu tố thị trường đang tác động đến hành vi của nhà đầu tư. Dù bạn đang chủ động tìm kiếm cơ hội hay chỉ đơn thuần theo dõi thị trường, chúng tôi hy vọng những thông tin này sẽ giúp bạn luôn cập nhật với xu hướng thị trường.

Tóm tắt chung diễn biến thị trường M&A tháng 12/2025

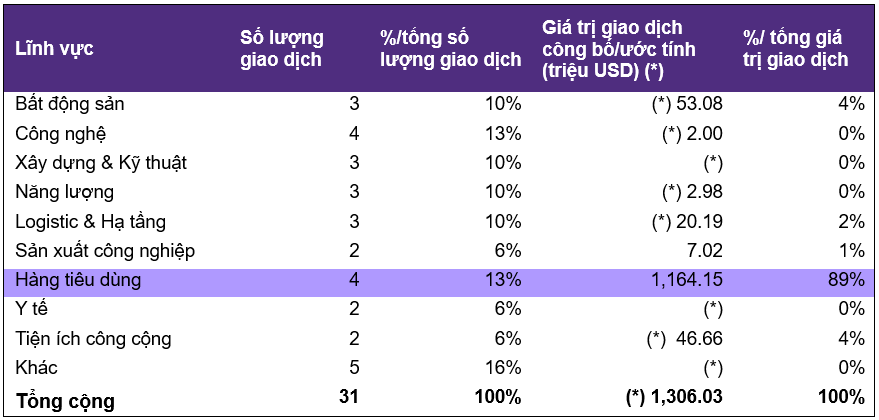

- Trong tháng 12, thị trường M&A Việt Nam ghi nhận 31 thương vụ với tổng giá trị các giao dịch có thông tin giá trị ước tính khoảng 1,306 triệu USD.

- Lĩnh vực Hàng tiêu dùng dẫn đầu cả về số lượng lẫn giá trị giao dịch, phục vụ cả mục tiêu chiến lược dài hạn và tái cấu trúc danh mục đầu tư của các doanh nghiệp trong ngành.

- Nhà đầu tư nước ngoài tiếp tục khẳng định mức độ quan tâm cao đối với thị trường Việt Nam, thông qua sự chủ động triển khai các thương vụ M&A tại thị trường trong nước, các thương vụ có sự xuất hiện nổi trội của nhà đầu tư từ Nhật Bản và Thái Lan

Tổng quan thị Trường M&A

Trong tháng 12/2025, thị trường M&A Việt Nam ghi nhận 31 thương vụ, với tổng giá trị công bố và ước tính đạt khoảng 1,306 triệu USD.

Lĩnh vực tiêu dùng giữ vai trò dẫn dắt thị trường trong tháng 12, đứng đầu cả về số lượng lẫn giá trị giao dịch được công bố với các thương vụ như Kokuyo thâu tóm Thiên Long với giá trị giao dịch khoảng 185 triệu USD, Fraser and Neave (F&N) của Thái Lan thâu tóm thêm cổ phần Vinamilk với giá trị giao dịch khoảng 228 triệu USD phản ánh xu hướng M&A phục vụ mục tiêu mở rộng chiến lược.

Ngoài ra, cũng có những giao dịch lớn phục vụ mục đích tái cấu trúc doanh nghiệp như thương vụ chuyển nhượng chuỗi siêu thị MM Mega Market Việt Nam giữa các công ty nội bộ tập đoàn tư nhân đa ngành Thái Lan TTC Group với giá trị khoảng 715 triệu USD.

Bên cạnh đó, nhà đầu tư nước ngoài tiếp tục là động lực chính của thị trường, với sự hiện diện nổi bật của các nhà đầu tư đến từ Nhật Bản và Thái Lan trong các thương vụ được ghi nhận trong kỳ.

Nguồn: Capital IQ, Grant Thornton thu thập thông tin, nghiên cứu và phân tích.

(*) Giá trị giao dịch trình bày trong bảng chỉ bao gồm giá trị các giao dịch công bố/ước tính và không bao gồm đầy đủ giá trị cho tất cả các thương vụ. Trong tổng cộng 31 giao dịch trong tháng 12, chúng tôi chỉ xác định được giá trị của 12 thương vụ, và 19 thương vụ không có thông tin về giá trị.

Các thương vụ M&A tiêu biểu

Lĩnh vực Hàng Tiêu dùng

- Đầu tháng 12, Tập đoàn Kokuyo (Nhật Bản) thông báo mua lại tổng cộng 65.01% cổ phần của Tập đoàn Thiên Long (mã chứng khoán: TLG) với giá trị khoảng 185 triệu USD (khoảng 4,700 tỷ đồng). Thương vụ mua lại sẽ được triển khai theo hai giai đoạn. Giai đoạn thứ nhất là mua toàn bộ cổ phần của Công ty Cổ phần Đầu tư Thiên Long An Thịnh, đơn vị hiện đang nắm giữ 46.82% cổ phần của TLG. Giai đoạn thứ hai, Kokuyo sẽ thực hiện chào mua công khai nhằm mua thêm 18.19% cổ phần của TLG từ các nhà đầu tư khác. Kokuyo đã có mặt tại thị trường Việt Nam từ nhiều năm qua với các sản phẩm văn phòng phẩm quen thuộc như vở, các dòng bút, bút dạ, bút gel, đồ dùng học tập và văn phòng thương hiệu Campus, việc thâu tóm cổ phần của TLG hứa hẹn sẽ tạo đà giúp tập đoàn Nhật Bản nhanh chóng chiếm lĩnh thị phần đáng kể tại thị trường Việt Nam.

- Công ty C-Distribution Asia Pte Ltd, công ty con của Berli Jucker Public Company Limited (SET: BJC) sẽ mua lại TCC Land International (Singapore) Pte Ltd, đơn vị nắm giữ toàn bộ cổ phần của MM Mega Market Việt Nam, từ Golden Land International Pte Ltd với giá trị khoảng 22.5 tỷ baht Thái, tương đương 715 triệu USD. TCC Group là tập đoàn tư nhân đa ngành của tỷ phú Thái Lan Charoen Sirivadhanabhakdi, trong khi BJC đóng vai trò là cánh tay vận hành mảng tiêu dùng và phân phối của tập đoàn này. Thương vụ nhằm tái cấu trúc sử hữu trong nội bộ TCC Group. Trước đó, năm 2016, TCC Holdings đã mua lại toàn bộ Công ty TNHH Metro Cash & Carry Việt Nam từ Tập đoàn METRO của Đức

- Tập đoàn Fraser and Neave (F&N) thông qua pháp nhân F&N Dairy Investments Pte. Ltd. đã hoàn tất thỏa thuận nhận chuyển nhượng 96 triệu cổ phiếu của Công ty Cổ phần Sữa Việt Nam (Vinamilk) từ Platinum Victory Pte. Ltd. thuộc Jardine Cycle & Carriage Limited với tổng giá trị khoảng 6,011 tỷ đồng (khoảng 228 triệu USD). Giao dịch nâng tỷ lệ sở hữu của nhóm F&N tại Vinamilk tăng từ 20.39% lên 24.99% vốn điều lệ, còn Platinum Victory sẽ giảm tỷ lệ sở hữu từ 10.62% xuống còn 6.02%. F&N cũng là thành viên quan trọng trong hệ sinh thái của tỉ phú Charoen Sirivadhanabhakdi.

- Tập đoàn bán lẻ Central Retail Corporation của Thái Lan đã ký thỏa thuận chuyển nhượng toàn bộ khoản đầu tư tại chuỗi bán lẻ Công ty Cổ phần Thương mại Nguyễn Kim, một trong những thương hiệu điện máy lâu đời tại Việt Nam, cho Công ty Cổ phần Pico Holdings với giá trị khoảng 36 triệu đô la Mỹ (tương đương hơn 900 tỷ đồng). Như vậy là sau 10 năm rót hơn 200 triệu USD thâu tóm chuỗi bán lẻ Công ty Cổ phần Thương mại Nguyễn Kim, mức giá thoái vốn của Central Retail Corporation chỉ bằng 1/6 khoản đầu tư ban đầu. Điều này cho thấy sự cạnh tranh khốc liệt của thị trường điện máy tại Việt Nam.

Lĩnh vực Công nghệ

- Block Security Arena (BSA), nền tảng hạ tầng an ninh mạng Web3 dựa trên trí tuệ nhân tạo có trụ sở tại Thành phố Hồ Chí Minh, vừa chính thức công bố hoàn tất vòng gọi vốn Seed, với mức định giá 30 triệu USD. Thương vụ này nhận được sự đồng hành từ các nhà đầu tư chiến lược bao gồm Onebit Ventures, Hotcoin Labs, Starbase và Apus Capital. Block Security Arena hiện tập trung giải quyết lỗ hổng bảo mật hợp đồng thông minh, trong khi Onebit Ventures là quỹ đầu tư mạo hiểm chuyên hỗ trợ các doanh nghiệp khởi nghiệp trong lĩnh vực công nghệ blockchain tại Việt Nam.

Lĩnh vực Bất động sản

- CTCP Địa ốc Ngân Hiệp công bố thông tin về việc hoàn tất mua hơn 30 triệu cổ phiếu SEA của Tổng công ty Thủy sản Việt Nam – Công ty cổ phần (Seaprodex). Trước đó, Ngân hiệp không nắm cổ phiếu nào của SEA, sau giao dịch, công ty trở thành cổ đông lớn tại Seaprodex với tỉ lệ sở hữu 24,03%. Trong cùng ngày, CTCP Đầu tư Redwood đã mua vào hơn 10,5 triệu cổ phiếu SEA, nâng tỷ lệ sở hữu từ 0% lên 8,44%. Tổng giá trị giao dịch ước tính gần 1,395 tỷ đồng (khoảng 53 triệu USD). Ngân Hiệp là công ty con do Novaland sở hữu 99,98% vốn điều lệ, hiện đang là chủ đầu tư của dự án NovaWorld Ho Tram, phân kỳ Wonderland và Habana Island. Ở phía ngược lại, tập đoàn SSG đã bán toàn bộ hơn 14,9 triệu cổ phiếu SEA (tương ứng 11,92% vốn điều lệ) trong ngày 23/12/2025, qua đó không còn là cổ đông lớn của Seaprodex chỉ sau 4 tháng nắm giữ.

- Tổng công ty Phát triển Đô thị Kinh Bắc (KBC) đã nhận chuyển nhượng toàn bộ vốn góp tại Công ty TNHH Đầu tư và Xây dựng 3H Việt Nam và Công ty TNHH Logistics A&E. Sau giao dịch, hai doanh nghiệp này trở thành công ty con của KBC. Hai công ty này đang nắm 99% vốn tại Công ty Cổ phần Đầu tư Láng Hạ, hiện là chủ đầu tư dự án trung tâm thương mại và văn phòng tại số 1A, 1C, 1D đường Láng Hạ, TP Hà Nội. Đây là một trong những vị trí đắc địa tại trung tâm Thủ đô khi nằm ngay nút giao giữa Láng Hạ và Đê La Thành. Giá trị giao dịch không được công bố.

Lĩnh vực Xây dựng & Kỹ thuật

- Daikin Industries Limited, tập đoàn sản xuất thiết bị điều hòa hàng đầu thế giới đến từ Nhật Bản, thông qua công ty con tại Việt Nam là Công ty Cổ phần Điều hòa Không khí Daikin (Việt Nam) đã ký kết thỏa thuận mua lại Công ty Cổ phần Thương mại và Dịch vụ Kỹ thuật Anh Nguyên có trụ sở tại Thành phố Hồ Chí Minh, đơn vị chuyên về thiết kế, cung cấp và thi công hệ thống quản lý tòa nhà (BMS) và các giải pháp kỹ thuật tích hợp cho các dự án công nghiệp và khách sạn. Giao dịch này nhằm mở rộng năng lực cung cấp giải pháp tổng thể tích hợp giữa hệ thống sưởi, thông gió và điều hòa không khí (HVAC) với các hệ thống điều khiển tòa nhà, đáp ứng nhu cầu về hiệu quả năng lượng gia tăng trong bối cảnh tăng trưởng kinh tế nhanh tại Việt Nam và cam kết hướng tới mục tiêu trung hòa carbon vào năm 2050. Giá trị giao dịch không được công bố.

- CTCP Xây dựng Coteccons (CTD) vừa công bố hoàn thành việc mua lại 100% vốn góp của Công ty TNHH GEO Foundations Việt Nam, tiền thân là Công ty TNHH Bauer Việt Nam được thành lập từ 2006, hoạt động kinh doanh chính trong lĩnh vực thi công nền móng. Doanh nghiệp này đã tham gia khoảng 60 dự án hạ tầng, công nghiệp và nhà cao tầng tại Việt Nam, trong đó có nhiều công trình quy mô lớn như tuyến metro Bến Thành - Suối Tiên, CT2 Hà Nội, Cảng hàng không quốc tế Cam Ranh, Sân bay Nội Bài, Nhà máy lọc dầu Dung Quất và Deutsches Haus (TP.HCM).

Lĩnh vực Logistic & Hạ tầng

- Tập đoàn Đức Long Gia Lai vừa thông qua phương án thoái toàn bộ 70,6% vốn điều lệ tại Công ty Cổ phần BOT và BT Đức Long Đắk Nông cho Tập đoàn Alpha Seven. Thương vụ có giá trị khoảng 529,5 tỷ đồng (khoảng 20 triệu USD). Công ty TNHH BOT và BT Đức Long Đắk Nông hiện đang vận hành dự án nâng cấp và mở rộng Quốc lộ 14 đoạn qua tỉnh Đắk Nông dưới hình thức hợp đồng BOT. Thương vụ này là một phần trong chiến lược tái cơ cấu tài chính và danh mục đầu tư của Tập đoàn Đức Long Gia Lai nhằm tập trung nguồn lực cho các mảng kinh doanh cốt lõi và giảm áp lực nợ vay.

Lĩnh vực Tiện ích công cộng

- Ngày 4/12/2025, Hội đồng quản trị Tổng Công ty CP Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex, HOSE: VCG) đã thông qua việc mua lại 98.16% vốn điều lệ của Tổng công ty Đầu tư nước và Môi trường Việt Nam – CTCP (Viwaseen) qua đấu giá công khai từ Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) với giá trị ước tính 1,231 tỷ đồng. Mục tiêu của thương vụ là bổ sung “mảnh ghép” hạ tầng nước, môi trường đô thị vào hệ sinh thái hạ tầng/bất động sản/xây dựng của Vinaconex. Ngay khi nắm quyền kiểm soát, Vinaconex đã có các hoạt động để triển khai kế hoạch tích hợp và vận hành theo định hướng mới.

Lĩnh vực Y tế

- Tập đoàn DKSH của Thụy Sĩ đã ký thỏa thuận mua lại Công ty Cổ phần Biomedic Science Material có trụ sở tại Hà Nội, đơn vị phân phối thiết bị và vật tư xét nghiệm, chẩn đoán và sàng lọc trong các lĩnh vực ung thư, sản phụ khoa, bệnh truyền nhiễm và pháp y tại Việt Nam. Biomedic được thành lập năm 2008, có hơn 80 nhân sự tại ba địa điểm ở Việt Nam và doanh thu gần 15.25 triệu USD/năm với tỷ suất lợi nhuận tốt, phục vụ mạng lưới khách hàng gồm bệnh viện, trung tâm xét nghiệm và phòng khám sinh sản, trong đó phần lớn doanh thu đến từ mô hình cung cấp thiết bị kèm tiêu hao định kỳ. Giá trị giao dịch không được công bố.

Lĩnh vực Giải trí

- Sony Music Entertainment Hong Kong Limited, thành viên của Sony Music Entertainment, đã ký kết thỏa thuận đầu tư chiến lược với Công ty Cổ phần Tập đoàn YeaH1 nhằm góp vốn vào Công ty Cổ phần 1Label, đơn vị sản xuất và phát hành âm nhạc trong hệ sinh thái YeaH1. Theo đó Sony Music dự kiến sẽ nắm giữ 49% cổ phần có quyền biểu quyết tại 1Label. Sau khi hoàn tất giao dịch cả 1Label và Công ty Cổ phần 1Talents (quản lý nghệ sĩ) sẽ chuyển từ công ty con sang công ty liên kết của YeaH1. Thỏa thuận cũng bao gồm kế hoạch hợp tác trong các dự án phân phối nhạc số trong tương lai, mở ra cơ hội áp dụng tiêu chuẩn quốc tế về sản xuất âm nhạc, quản lý nghệ sĩ và mạng lưới phân phối toàn cầu, hỗ trợ việc xuất khẩu âm nhạc Việt Nam ra thị trường quốc tế và thúc đẩy sự phát triển của ngành âm nhạc kỹ thuật số trong nước.

Các thông tin đáng chú ý khác

Lưu ý: Các nội dung sau không được tính vào số lượng và giá trị thương vụ được tổng hợp ở phần trên, mà chỉ mang tính chất tham khảo và cập nhật thông tin.

- Create Capital Vietnam đã hợp tác với Haimaker.ai để phát triển mạng lưới trung tâm dữ liệu chuyên cho trí tuệ nhân tạo tại Việt Nam thông qua liên doanh Vietnam Data Gen. Dự án có tổng vốn đầu tư dự kiến khoảng 1 tỷ USD, với tổng công suất thiết kế khoảng 100 MW, triển khai theo nhiều giai đoạn. Giai đoạn 1 sẽ được xây dựng tại Khu công nghệ cao Đà Nẵng, với công suất từ 10 đến 20 MW và vốn đầu tư khoảng 100 đến 200 triệu USD. Giai đoạn 2 dự kiến mở rộng công suất lên 40 đến 60 MW, với tổng vốn đầu tư bổ sung khoảng 400 đến 600 triệu USD. Giai đoạn cuối sẽ hoàn thiện toàn bộ mạng lưới đạt 100 MW, cho phép vận hành ở quy mô toàn quốc và hướng tới phục vụ nhu cầu khu vực. Các trung tâm dữ liệu được thiết kế theo mô hình mật độ cao, tối ưu cho GPU và các ứng dụng AI, phục vụ khu vực công, tài chính, viễn thông và doanh nghiệp công nghệ.

- LS Eco Energy, công ty con của LS Cable & System Hàn Quốc, đã công bố kế hoạch đầu tư vào lĩnh vực đất hiếm tại Việt Nam. Hội đồng quản trị công ty đã phê duyệt khoản đầu tư khoảng 28,5 tỷ won, tương đương 19 triệu USD, để phát triển hoạt động tinh luyện kim loại đất hiếm. Dự án dự kiến được triển khai tại cơ sở sản xuất của công ty ở TP.HCM, tập trung tinh luyện oxit đất hiếm phục vụ chuỗi giá trị nam châm vĩnh cửu cho các ngành xe điện, năng lượng tái tạo và robot. LS Eco Energy cho biết đang đàm phán với các nhà khai thác khoáng sản quốc tế và cân nhắc khả năng thành lập liên doanh trong giai đoạn tiếp theo.